貸金業者や金融機関ではカードローンのサービスを展開していますが、現在の契約から他社のカードローンへ切り替えることを「カードローンの借り換え」と言います。

カードローンの借り換えを行うことで、返済の負担が軽減できるメリットがあるため、現在カードローンを契約している人は知っておいて損することはありません。

こちらの記事では、カードローンの借り換えの仕組みや、おすすめのカードローンの借り換え先について解説していきます。

- 金利が低くなり、返済が楽になる可能性が高い

- 借り換えの審査は厳しい点に注意

- 無理のない返済が可能か確認することが大切

- 現在の返済を負担に感じている方は、借り換えを要検討

- おすすめは最短18分※で借入ができて初めてなら金利0円の『アイフル』

※ お申込み時間や審査状況によりご希望に添えない場合があります。

カードローンの借り換えとは

カードローンの借り換えとは、現在契約している金融機関から、他の金融機関のローンへ契約を切り替えることです。

現在の契約よりも金利が低い金融機関が見つかった際に用いられる手法で、これにより金利負担を抑えることができます。

ローン契約をしている人の中には、

読者

読者

と考えている人は少なくありません。

カードローンの借り換えをすることで、月々の負担を抑えることができるため、借り換えの仕組みなどを知っておくことは有意義です。

- カードローンの借り換えでは審査が行われる

- カードローンの「借り換え」と「おまとめ」の違い

カードローンの借り換えでは審査が行われる

カードローンを借り換える際には、改めて審査を受けなければなりません。

借り換えと言っても、申し込まれた会社としては「新規」の顧客となりますから、返済能力をチェックする必要があるためです。

また、ローンの借り換えを検討している人は、当然のことながら「既に借り入れがある状態」です。

そのため、借り換えの申し込みをする際には、返済能力は厳しめにチェックされていることは知っておきましょう。

カードローンの「借り換え」と「おまとめ」の違い

カードローンの「借り換え」と似ているサービスに、「おまとめ」があります。

既に契約しているローンを借り換える場合は「借り換え」にあたり、契約している複数のローンを1社にまとめる場合を「おまとめ」と呼びます。

つまり、おまとめローンとは、複数社からのローンを1社に一本化し、多重債務に陥っている人のローン負担を軽減できる仕組みです。

このように、「借り換え」と「おまとめ」の違いは、既に契約しているローンが1社か複数かの違い、と捉えておきましょう。

カードローン借り換え先を選ぶ時のポイント

続いて、カードローンの借り換え先を選ぶ時のポイントを解説していきます。

返済負担を軽減するだけでなく、無理のない返済を続けるためにも、意識するべきポイントです。

- 金利は必ず確認しよう

- カードローンの借り換えをする目的を整理しよう

- 借り換え後も計画的に返済できるか

- 審査では返済能力と返済実績が重視され

金利は必ず確認しよう

一般的に、カードローンを借り換える目的は、返済負担の軽減です。

返済負担に大きな影響を与えるのは金利なので、金利は必ず確認しましょう。

現在のローン契約よりも低い金利に借り換えができれば、1ヵ月あたりの返済額を少なくすることができ、また支払利息の総額も大幅に抑えられます。

金利が「1.0〜2.0%」低くなると、返済総額で10万円以上の差が出るケースもあるため、金利差は必ず確認するべきです。

カードローンの借り換えをする目的を整理しよう

カードローンの借り換えを検討している人の多くは、

読者

読者

読者

読者

と考えています。

目的によって最適な借り換え先は異なるため、自身の目的を整理することも重要です。

月々の返済を軽くできても、返済期間が長期化することで返済総額が増えてしまう恐れがあります。

目的を考慮せず、安易に借り換え先を選ぶと後悔してしまうリスクがあるため、要注意です。

借り換え後も計画的に返済できるか

ローンの借り換え契約後も、計画的に返済できるかどうかも必ずチェックしましょう。

- 金利

- 返済期間

金利だけでなく、返済期間も利息額に影響を与えるため、契約後の返済計画をシミュレーションすることが大切です。

審査では返済能力と返済実績が重視される

ローンの借り換えをすると、中長期的に返済することになります。

そのため、借り換えの審査においては、返済能力とこれまでの返済実績が重視される傾向にあります。

具体的には、

- 継続的な収入の有無

- 勤務先な勤続年数などの信用面

- 過去の返済実績

上記の要素を総合的に判断した上で、審査を行っています。

そのため、日頃から計画的にお金のを使うのはもちろん、返済能力を高めて健全な返済実績を作ることを意識しましょう。

カードローンの借り換えをするメリット

カードローンの借り換えをすることで、様々なメリットが期待できます。

下記で紹介するメリットに魅力を感じる場合は、前向きに借り換えを検討すると良いでしょう。

- 月々の返済額と合計返済金額を減らせる

- 返済期間を短縮できる

月々の返済額と合計返済金額を減らせる

最適なカードローンを選び、借り換えができれば月々の返済額と合計返済金額を減らすことができます。

利息は付加価値を生まない余計な出費ですから、少しでも負担を軽くできるのは大きなメリットです。

また、貸金業者や金融機関によっては「借り換え専用ローン」という商品を取り扱っています。

借り換え専用ローンは、「既存のローンよりも金利を上回らないこと」が義務付けられているため、低い金利のローンに切り替えたい人におすすめです。

例えば、現在金利18.0%のカードローンを契約している人が借り換え専用ローンに申し込んだ場合、適用される金利は17.9%以下となります。

どれくらい負担が軽くなるのかシミュレーション

それでは、カードローンを借り換えることでどれくらい負担が軽くなるのか、シミュレーションしてみましょう。

<返済期間50ヶ月、金利18%・元利均等返済の場合>

| 借入額 | 100万円 | 150万円 | 200万円 | 300万円 |

|---|---|---|---|---|

| 月々の返済額 | 28,571円 | 42,857円 | 57,143円 | 87,515円 |

| 支払総額 | 1,428,550円 | 2,142,850円 | 2,857,150円 | 4,285,750円 |

<返済期間50ヶ月、金利15%・元利均等返済の場合>

| 借入額 | 100万円 | 150万円 | 200万円 | 300万円 |

|---|---|---|---|---|

| 月々の返済額 | 27,017円 | 40,526円 | 54,035円 | 81,052円 |

| 支払総額 | 1,350,850円 | 2,026,300円 | 2,701,750円 | 4,052,600円 |

<返済期間50ヶ月、金利14%・元利均等返済の場合>

| 借入額 | 100万円 | 150万円 | 200万円 | 300万円 |

|---|---|---|---|---|

| 月々の返済額 | 26,510円 | 39,765円 | 53,020円 | 79,531円 |

| 支払総額 | 1,325,500円 | 1,988,250円 | 2,651,000円 | 3,976,550円 |

このように、金利が1%違うだけで、総返済額に大きな影響を与えることが分かります。

返済期間を短縮できる

返済期間や金利によっては、返済期間を短縮できます。

月々の返済額を変えないことで総返済額が減るため、返済期間を短縮できるためです。

債務を抱えている状態から早く抜け出せると、心理的にも大きなメリットでしょう。

カードローンの借り換えをするデメリット

カードローンの借り換えには様々なメリットがありますが、デメリットも存在します。

カードローンの借り換えをするデメリットについても、しっかりと確認しておきましょう。

- 再び審査を受ける必要がある

- 審査は初回契約よりも厳しい

- 在籍確認はほとんど避けられない

- 判断を誤ると返済合計額が増える

再び審査を受ける必要がある

カードローンの借り換えを申し込む際には、再審査を受けなければなりません。

貸金業法や金融機関は、ローンの申し込みを受けた際に「返済能力の調査をすること」が義務付けられているためです。

そのため、既に他社でローン契約が成立していたとしても、再審査は避けられません。

審査は初回契約よりも厳しい

ローンの切り替えの審査は、初回契約よりも厳しい点も知っておきましょう。

借り換えを目的としている利用者は、当然のことながら「既に借り入れがある状態」です。

つまり、初めてローン契約をする人よりも、

と判断されてしまうため、審査が厳しくなってしまうのです。

ローン会社によって審査条件には差があるものの、通常のローン契約よりも審査が厳しい点は押さえておきましょう。

在籍確認はほとんど避けられない

通常、カードローンの契約をする際には、職場への在籍確認の電話がされます。

カードローンのサービスを展開している会社によっては、職場への在籍確認を省略できることがあります。

しかし、借り換え目的でカードローンの申し込みをする場合は、在籍確認の電話を省略できる可能性はかなり低いです。

先述したように、既に借り入れがある状態の人は、通常のローン契約よりも審査が厳しくなる傾向にあります。

そのため、借り換えの場合は在籍確認はほとんど避けられない、という点は知っておきましょう。

判断を誤ると返済合計額が増える

深く考えず、安易に借入先を選んでしまうと、返済合計額が増えてしまうので要注意です。

例えば、月々の返済金額を減らすことで返済期間が長期化し、結果的に総返済額が増えてしまいます。

そのため、借り換えサービスの詳細はもちろん、金利や返済期間なども鑑みた上で、最適なローンサービスを探してください。

おすすめのカードローン借り換え先

それでは、おすすめのカードローン借り換え先を紹介していきます。

自身のニーズに合うローンがあれば、借り換えを検討してみてください。

- アイフル

- SMBCモビット

- プロミス

- レイクALSA

- アコム

- みずほ銀行カードローン

- auじぶん銀行カードローン

- 三菱UFJ銀行カードローン「バンクイック」

- 楽天銀行スーパーローン

- ろうきん(中央労働金庫)カードローン

- 三井住友カード カードローン

- ORIX MONEY(オリックスマネー)

アイフル

- 最短18分融資※

- 最大30日間利息0円

- 在籍確認を省略できる

※ お申込み時間や審査状況によりご希望に添えない場合があります。

来店不要で24時間365日いつでも申し込みができるため、申し込みの手間もかかりません。

また、アイフルでは在籍確認の電話を省略できます。

そのため、職場の人や家族にカードローンの利用を知られたくない人にも、アイフルはおすすめです。

※ お申込み時間や審査状況によりご希望に添えない場合があります。

| 金利 | 3.0%~18.0% |

|---|---|

| 無利息期間 | 30日間 |

| 融資限度額 | 800万円※1 |

| 融資スピード | 最短18分※2 |

※貸付条件はこちら

※1 ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です

※2 お申込み時間や審査状況によりご希望に添えない場合があります。

■登録番号:近畿財務局長(14)第00218号

■貸付利率:3.0%~18.0%(実質年率)

■遅延損害金:20.0%(実質年率)

■契約限度額または貸付金額:800万円以内(要審査)

■返済方式:借入後残高スライド元利定額リボルビング返済方式

■返済期間・回数:借入直後最長14年6ヶ月(1~151回)

■担保・連帯保証人:不要

SMBCモビット

- 三井住友銀行のATM利用手数料が無料

- ローンの利用でTポイントが貯まる

- WEB完結なら電話連絡なしで利用できる

メガバンクのATMを無料で使えることから、手数料という余計なコスト負担が発生しません。

また、ローン契約後に専用アプリの「Myモビ」からTポイントと連動することで、返済の度にTポイントが貯まります。

WEB完結なら電話連絡なしでローン契約できるため、人知れずローンを利用したい人にもおすすめです。

| 金利 | 3.0%~18.0% |

|---|---|

| 無利息期間 | なし |

| 融資限度額 | 800万円 |

| 融資スピード | 最短30分* |

*申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

プロミス

- 30日間の無利息期間あり

- 郵送物なし・カードレスの安心感

- 最短10秒でキャッシング可能

そのため、できるだけ早く返済できる見込みがあれば、利息負担なしでキャッシングができる可能性があります。

また、プロミスでは郵送物なし、またカードレスで利用できるため、人知れずローン契約が可能です。

借り入れや返済がWEB上で完結するため、利便性が非常に高いです。

また、プロミスは融資のスピードの速さも大きな魅力で、24時間365日振り込みが可能で、最短10秒でキャッシングできる「瞬フリ」というサービスを行っています。

「瞬フリ」は200以上の金融機関に対応しており、土日祝日の振り込みも可能です。

| 金利 | 4.5%~17.8% |

|---|---|

| 無利息期間 | 30日間 |

| 融資限度額 | 500万円 |

| 融資スピード | 最短20分※ |

※お申込み時間や審査によりご希望に添えない場合がございます。

アコム

- 初めての方なら30日間の無利息期間あり

- 最短20分※で融資を受けられる

※お申込時間や審査によりご希望に添えない場合がございます。

また、アコムは審査までの時間が短い点も大きな魅力となっており、審査時間は最短20分※で融資を受けられます。(※お申込時間や審査によりご希望に添えない場合がございます。)

融資の申し込みは、24時間365日可能なので、スマートに借り換え手続きを進められるでしょう。

| 金利 | 3.0%~18.0% |

|---|---|

| 無利息期間 | 30日間 |

| 融資限度額 | 800万円 |

| 融資スピード | 最短20分※ |

※お申込時間や審査によりご希望に添えない場合がございます。

レイク

- 最大180日間の無利息期間あり

- 最短25分融資

- 公式アプリを使うとカードレスで利用できる

- Web申し込み限定で、60日間無利息となるプラン(最大200万円まで)

- WEB・電話・自動契約機から申し込み可能で、5万円までの借り入れが180日間無利息となるプラン

借り入れ額に応じて、お得にキャッシングできる点がレイクの魅力です。

また、21時までの契約完了すると最短25分で融資を行ってくれるため、お金の調達を急いでいる人でも安心です。

公式アプリの「e-アルサ」を利用すればカードレスで利用でき、申し込みから返済までの手続きを完結できるため、非常に便利です。

| 金利 | 4.5%~18.0% |

|---|---|

| 無利息期間 | 最長180日間 |

| 融資限度額 | 500万円 |

| 融資スピード | 最短25分 |

みずほ銀行カードローン

- パソコン・スマホで24時間申し込み可能

- 最高金利が14.0%と低め

インターネットATMも利用可能ですが、手数料が無料になるのは月3回までです。

また、パソコンやスマホから24時間申し込めるため、わざわざ銀行へ足を運ぶ必要もありません。

| 金利 | 2.0%~14.0% |

|---|---|

| 無利息期間 | なし |

| 融資限度額 | 800万円 |

| 融資スピード | 最短当日 |

auじぶん銀行カードローン

- ATM手数料が無料

- 毎月1,000円からローン返済が可能

- au IDを持っていると金利が優遇される

利用回数は無制限なので、借り入れや返済にあたって余計な手数料負担が発生しません。

また、月々のローン返済額は最安で1,000円からと、非常に負担が軽い魅力もあります。

さらに、au IDを持っていると優遇金利が適用され、金利が年0.1%優遇されるメリットがあります。

auユーザーであればメリットが大きいため、活用を検討すると良いでしょう。

| 金利 | 1.38%~17.5% |

|---|---|

| 無利息期間 | なし |

| 融資限度額 | 800万円 |

| 融資スピード | 最短即日 |

三菱UFJ銀行カードローン「バンクイック」

- 土日も申し込みに対応

- 提携コンビニのATM手数料が無料

- 月々1,000円から返済できる

また、三菱UFJ銀行のATMはもちろん、セブン銀行やローソン銀行などの提携コンビニATMも手数料無料で利用できます。

月々の1,000円から返済することができるため、日々の生活を圧迫せずにローン契約ができる点も魅力です。

| 金利 | 1.8%~14.6% |

|---|---|

| 無利息期間 | なし |

| 融資限度額 | 500万円 |

| 融資スピード | 最短即日 |

楽天銀行スーパーローン

- 楽天会員ランクに応じて優遇措置あり

- 月々の返済は2,000円から

また、楽天会員の人であれば、ランクに応じて優遇措置を受けられる特徴があります。

楽天会員には、

- レギュラー

- シルバー

- ゴールド

- プラチナ

- ダイヤモンド

上記のランクがあり、会員ランクに応じて審査が優遇されます。

そのため、楽天市場を利用する機会が多い人や、楽天経済圏で生活している人にはメリットが大きいローンと言えるでしょう。

また、楽天銀行スーパーローンでは、月々の返済額が最安で2,000円と、非常に不安が軽い点も魅力です。

| 金利 | 1.9%~14.5% |

|---|---|

| 無利息期間 | なし |

| 融資限度額 | 800万円 |

| 融資スピード | 最短即日 |

ろうきん(中央労働金庫)カードローン

- ATM手数料がキャッシュバックされるため実質無料

- 団体会員構成員や生協会員組合員は金利が優遇される

- インターネットバンキングで楽に資金移動ができる

ゆうちょ銀行やコンビニATMの引出手数料は即時キャッシュバックされ、提携コンビニATMや提携金融機関はATM引出手数料が無料です。

さらに、イオン銀行やイーネット、ローソン銀行も無料で利用できるため、無料の範囲が広いです。

また、ろうきんカードローンは、会員種別によって適用される金利が異なる特徴があります。

- 団体会員の構成員(年3.875~7.075%)

- 生協会員の組合員および同一生計家族(年4.055~7.255%)

- 一般勤労者(年5.275~8.475%)

団体会員の構成員や生協会員の組合員は、金利が優遇されていることが分かります。

なお、ろうきんのカードローンで借り換え目的の利用が可能なのは、団体会員の構成員に限定されるため注意しましょう。

「ろうきんダイレクト」というインターネットバンキングを利用すれば、簡単に資金移動ができるため、契約後は登録しておくと便利です。

| 金利 | 3.875%~7.075%(団体構成員) |

|---|---|

| 無利息期間 | なし |

| 融資限度額 | 500万円 |

| 融資スピード | 約2週間 |

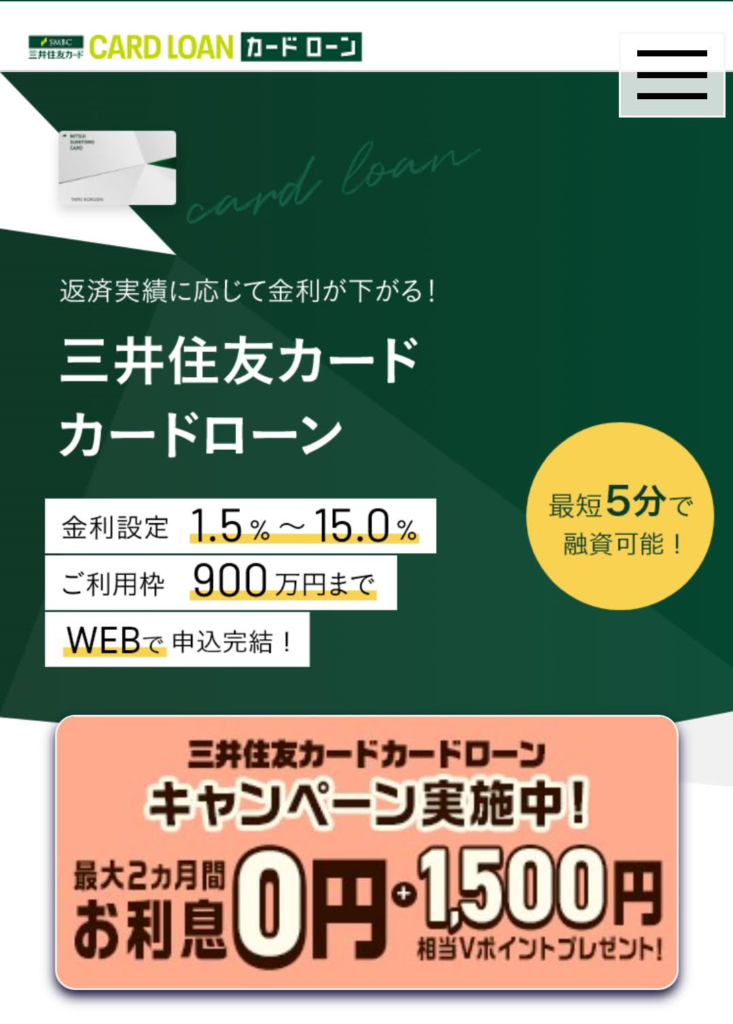

三井住友カード カードローン

- 最短5分で即時発行に対応

- 全国の銀行・コンビニATMで利用可能

- 「適用利率引き下げサービス」がある

三井住友カードのカードローンは、滞りなく返済を続けると金利が最大1.2%引き下げられる「適用利率引き下げサービス」という仕組みがあります。

「Vpass」という三井住友銀行のアプリをダウンロードすると、24時間いつでも借り入れができるため、利便性も高いです。

また、全国の三井住友銀行ATMとコンビニATMで、手数料無料で借り入れと返済ができます。

| 金利 | 1.5~15.0% |

|---|---|

| 無利息期間 | – |

| 融資限度額 | 800万円 |

| 融資スピード | 最短5分 |

ORIX MONEY(オリックスマネー)

- 適用金利が低い

- 契約枠を柔軟に選べる

- 郵送物なしで契約可能

適用金利は2.9〜17.8%となっており、最小金利と最大金利のいずれも消費者金融系のカードローンより低い強みがあります。

また、ORIX MONEY(オリックスマネー)では、下記のように最高800万円まで契約枠(コース)を柔軟に選べる特徴があります。

- 800万円、700万円、600万円コース:1.5%~6.0%

- 500万円、400万円コース:5.0%~8.0%

- 300万円、200万円コース:5.3%~12.5%

- 100万円コース:10.0%~14.5%

- 50万円コース:12.0%~17.8%

そのため、家族にローン契約を知られたくない人でも安心です。

| 金利 | 2.9%~17.8% |

|---|---|

| 無利息期間 | なし |

| 融資限度額 | 800万円 |

| 融資スピード | 最短即日 |

カードローンの借り換えを検討するべき人

最後に、カードローンの借り換えを検討するべき人の特徴を解説していきます。

下記に該当する人は、本記事で紹介したカードローンの借り換えを検討すると良いでしょう。

- 現在契約しているローン金利が高いと感じている人

- 月々の返済負担が重いと感じている

現在契約しているローン金利が高いと感じている人

現在契約しているローン金利が高いと感じている人は、借り換えを検討するのがおすすめです。

なお、カードローンの金利の上限は下記のように法令で定められています。

- 借入額10万円未満:年20.0%

- 借入額10万円以上100万円未満:18.0%

- 借入額100万円以上:15.0%

金利が低くなれば返済負担が軽くなるため、金利が低くなる余地がある人は要検討です。

月々の返済負担が重いと感じている人

月々の返済負担が重いと感じている人も、借り換えを検討するのがおすすめです。

現在の契約先に相談することで、月々の返済負担が見直せる可能性もあります。

しかし、相談しても負担が変わらない場合は、月々の返済負担額が少額のローンに借り換えると良いでしょう。

例えば、auじぶん銀行カードローンや三菱UFJ銀行カードローン「バンクイック」は月々1,000円からの返済に対応しています。

また、楽天銀行カードローンでは月々2,000円から返済可能なので、こちらも有力な借り換え先となるでしょう。

おすすめのカードローン借り換え先まとめ

カードローンの借り換えの仕組みや、おすすめの借り換え先について紹介してきました。

現在のカードローンの返済を負担と感じている人は、借り換えをすることで負担を軽減できる可能性があります。

借り換えのメリットとデメリットをしっかりと踏まえた上で、本記事で紹介した借り換え先候補の中から、自分にとって最適な借り換え先を探してみてください。

政府提供:カードローンなどで借入をする前に!

消費者生活センターの役割と相談の仕方を知ろう

金融庁提供:お金を借りる方、借りている方へ

- 金融庁からのお願い・注意喚起 (金融庁)

- 金融商品なんでも百科(金融広報中央委員会)

- クレジットの正しい利用7カ条(日本クレジットカウンセリング協会)

- 金融トラブル防止のためのQ&A BOOK(日本貸金業協会)

- 普及啓発資料(日本クレジットカウンセリング協会)